“现金贷”,即小额现金借贷。有别于传统金融服务,“现金贷”贷款金额小、贷款时间短,又无需抵押、不限定借款用途,具有放款速度快、借钱方便等特性。

据统计,目前我国运营的现金贷平台超2600家,其中主要是一些小贷公司、网络小贷和p2p网络平台。由于这些机构大都属于地方监管,很多平台也没有取得借贷资质和经营牌照,因此乱象频出。陕西西安的一家市民,就因为“现金贷”,差点被逼上绝路。

在陕西西安一个偏僻的巷道里,杨女士的家就被临时安置在这里。在超市工作的杨女士有两个孩子,家庭本不宽裕,没想到因儿子的一笔借贷,开始了一场噩梦。

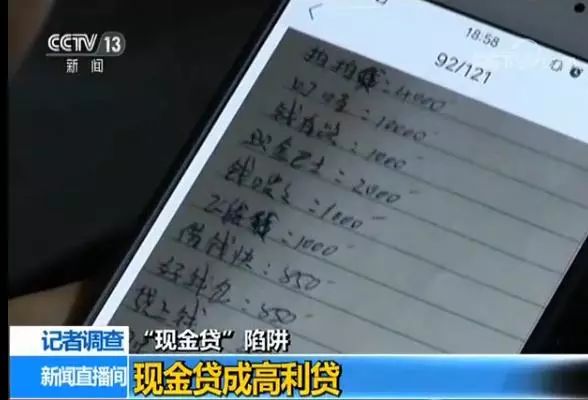

杨女士介绍,儿子小张在西安一所大学读大二,去年玩网络游戏输了钱,有人介绍他向一家网络借贷平台借了2000块钱,到后来越借越多,累计借款超过40万,现在还有14.5万没还。杨女士表示,这14.5万元还没有算欠条上所标示的金额,如果算上的话,那就太多了。

“现金贷”借款人小张妈妈 杨女士:

社会上那些高利贷追得比较紧,说是要把小孩弄走。然后我儿子跟我说算了,不想活了,我们连夜就(搬)走了,我们不是逃避这个债,我们是逃命。

现金贷成高利贷 年息最高达2000%

“现金贷”贷款金额小、贷款时间短,又无需抵押、不限定借款用途,具有放款速度快、借钱方便等特性,对一些急需用钱却没有银行征信的低收入阶层有一定好处。但由于监管不一,借贷链条比较复杂,许多平台没有资质,因此乱象频出。

“现金贷”借款人小张妈妈 杨女士:

我儿子借了两千块钱,没想到两千块钱一天是两百块钱还是三百块钱的利息。这个钱到期了,然后(有人)又借了四千给他,完了六千,就是翻倍的借给他。

杨女士的手机里存着儿子在多家贷款公司的借款信息,虽然最初这些借款金额都不大,但随着借债次数越来越多,利上加利,欠债已经变成了一个“无底洞”。

原“现金贷”中介 小栗:

以最高的利率周息30%来算,4周可以达到120%。借一万块钱,一个月之后要还两万二(折算)年息的话,达到1000%、2000%都有可能的。你跟学生说多少利息,学生算不过来,学生多高的利息都能接受。

浙江市民“现金贷”借款人 小龚:

我在借贷宝上面借了4000元,(期限)是一个星期,利息是20%。结果两三个月就滚到了几十万。

按规定,贷款的年化利率超24%不受法律保护。但是许多借贷平台都是以日息、周息在放款,虽然其借贷的利率数字看似没有超过规定,可实际年化利率已超24%。以“趣店”的“来分期”为例,其年化利率高达102%。

贷款公司“砍头息” 借2万打5万欠条

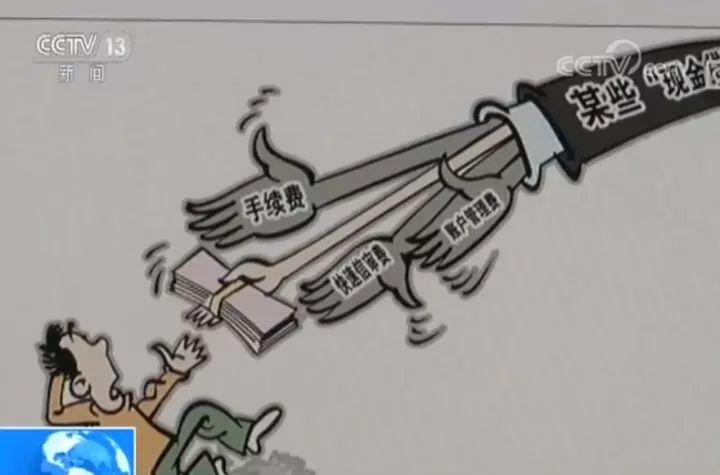

除了借贷利息非常高。许多贷款公司还巧立名目,增加借贷人综合借贷成本。

在杨女士儿子的借款单据中,后期的许多借据金额都要远高于实际的放款金额,有些甚至高出一两倍。这些钱都被贷款公司、借贷中介以“砍头息”等名义事先扣除了。据原“现金贷”中介小栗介绍,砍头息就是贷款公司率先抽走利息,即借10000元,借款人只能拿到7000,但还款必须还10000。

“现金贷”借款人小张妈妈 杨女士:

八千打的是一万一的条子。还有一个,借他两万块钱,他要你打5万的欠条。

巧立名目收取高额费用

据了解,除了“砍头息”,还有许多p2p借贷平台、科技公司、中介平台,更是利用信息不对称,设立各种收费名目,额外收取高额费用。

原“现金贷”中介 小栗:

利率规定了,但没有规定不能收手续费。他们就把这个利息换种名称,比如手续费,信息管理费,这样的话是可以规避法律风险的。

合同藏猫腻 提前还款还要收费

此外,在调查中发现,由于借款人借钱时往往不关注合同条款,因此放贷人常常通过各种条款让借款人违约。更有甚者,有时借款人着急还款,借贷平台反而开始拖延,有意让借款人逾期、延期。

小栗介绍,许多借贷平台都要收取1%-10%不等的逾期费。即使不利上加利,按照1%的逾期费来算,超过还款期限100天,逾期费就达到了本金的数额。如果想要提前还款,照样逃不脱违约金的扣除。

“现金贷”借款人 小李:

我原计划借半年,后来才发现他们给我做了一个42期的分期还款,现在我想提前还款,他们也要收取我的提前还款费。

暴力催债:拘禁、绑架、烧纸、送花圈…

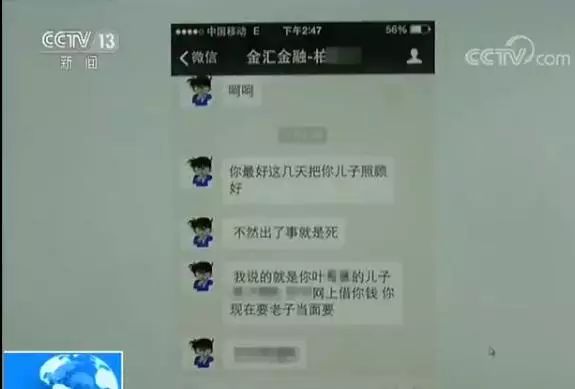

由于“现金贷”借款需向贷款公司提供个人手机号、服务密码,及家庭住址等相关信息。一旦借款人还不起钱或不愿意还钱,放贷人就开始发短信、打电话,骚扰借款人的家人或朋友,甚至威胁借款人的人身安全。

杨女士介绍,催债方一天能发几百条,上千条短信。上门收不到钱,他们就要把孩子带走,让孩子打工还钱,还会砸家里的东西。这种没日没夜的催债,使杨女士的工作、生活完全被打乱了,儿子被逼得差点跳楼。

原“现金贷”中介小栗介绍,许多借贷平台都把累积的大额债务外包给一些社会人员,因此,非法拘禁、绑架勒索的现象时有发生。

原“现金贷”中介 小栗:

把你身边的人全部骚扰一遍,不行就去学校找你,去家里找你,拿着借条过去,给你拉横幅、送花圈,在你们家门口烧纸,找个人在你家住着。

借款人不合理消费 打开“陷阱”之门

尽管许多借贷平台存在误导、诱导行为,但深陷借债黑洞的人,往往自身就存在不合理消费。这些人会互相攀比、超前消费。久而久之,消费需求远远大于消费能力,便开始网络借贷。

而在“现金贷”的借款人中,大学生也占据一定的份额。由于大学生涉世未深,背后又有家庭做支撑,所以许多借贷平台都乐于借给他们钱。并且,一旦借款到期,放款人还会怂恿借贷人“借新还旧”、“以债还债”,导致最后债台高筑。

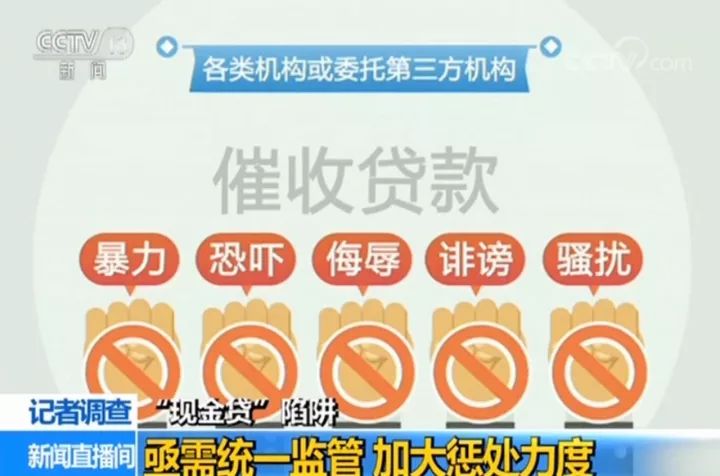

放贷需有资质 不得暴力催收

针对“现金贷”出现的种种问题,央行、银监会日期联合下发了《关于规范整顿“现金贷”业务的通知》。这也是继今年4月份以来,有关部门第三次出台整顿有关小额借贷的政策性文件。目前,监管部门明确规定:

经营放贷业务,须取得经营放贷业务资质;

借贷利率和费用,综合资金成本应符合相关的规定;

催收贷款,不得通过暴力、恐吓、侮辱、诽谤、骚扰等方式。

业内专家还表示,相关部门还应统一整个现金贷借贷链条的监管,同时加大“现金贷”违法违规的惩处力度。

请输入验证码