安邦保险集团原董事长、总经理吴小晖

安邦帝国,新年噩耗。

安邦保险集团是中国保险行业前三甲之一,背景最受关注!

今天(2月23日)一大早,中国保监会就宣布了一个重磅消息:对安邦保险实施接管!董事长吴小晖被公诉,从银行到表外的信贷、债务,充斥了大量坏账资产也就是次贷。任其扩张,就是滔天的资产泡沫和成倍增长的债务。最后泡沫崩了,债务还在,那就是明斯基黑天鹅灰犀牛一块来,海陆空立体式全方位的金融危机。

为什么要办大案要案,为什么要从“庞大的金融集团”入手,因为他们在高高的杠杆上,停不下来。

1、安邦保险被接管!吴小晖被公诉

今天(2月23日)一大早,中国保监会就宣布了一个重磅消息:对安邦保险实施接管!

中国保险行业前三甲之一、背景最受关注的安邦保险集团股份有限公司(以下简称安邦集团),今日收到保监会通报:董事长吴小晖被公诉,公司被保监会接管一年。

中国保险监督管理委员会官网今天接连发布3条信息,披露接管安邦事宜。并间接透露,安邦保险集团股份有限公司(以下简称安邦集团)原董事长、总经理吴小晖因涉嫌经济犯罪,被依法提起公诉。

资本市场盛传已久的安邦事件,至此也算尘埃落定。

鉴于安邦集团存在违反法律法规的经营行为,可能严重危及公司偿付能力,为保持安邦集团照常经营,保护保险消费者合法权益,依照《中华人民共和国保险法》有关规定,中国保监会决定于2018年2月23日起,对安邦集团实施接管,接管期限一年。

能证实的公开消息显示,所有转折点来自于董事长吴小晖突然在去年中期被调查。自此之后,安邦被各种声音质疑,一些隐秘的问题逐渐被媒体披露。

经监管检查发现,安邦集团存在违反相关法律法规问题,保监会已依法责令安邦集团调整吴小晖董事长、总经理职务。保监会依照法律规定,会同人民银行、银监会、证监会、外汇局等有关部门成立接管工作组,全面接管安邦集团经营管理,全权行使安邦集团三会一层职责。

接管不改变安邦集团对外的债权债务关系。接管期间,接管工作组将在监管部门指导下,依法依规采取切实有效措施,保持公司照常经营,确保保险消费者合法权益得到充分保障,并依法维护各利益相关方合法权益。

接管过程中,接管工作组将积极引入优质社会资本,完成股权重整,保持安邦集团民营性质不变。(谁将入主?)

似乎早有商定,检方与保监会方面不谋而合,今天,上海市检察一分院也发布消息,称依法对吴小晖提起公诉。如下:

近日,上海市人民检察院第一分院依法对吴小晖集资诈骗、职务侵占案向上海市第一中级人民法院提起公诉。

从简短的通报中可以看出,吴小晖背负集资诈骗、职务侵占两宗罪。

2、“安邦系”到底有多么厉害

安邦保险是从一家代销车险的公司起步的,13年时间就崛起成为中国保险行业巨头,成为中国保险行业大型集团公司之一,总资产规模超过19000亿元。

安邦保险集团成员公司业务范围涵盖财产险、人寿险、健康险、资产管理、保险销售、保险经纪等多项业务。根据2016年的数据显示,以集团总保费而言,安邦保险首次跻身保险行业前三,国寿集团(6559亿元)、平安保险(5687亿元)、安邦保险(5041亿元)。

安邦保险总资产达到1.9万亿,堪称天文数字,而它管理的财富基本上是2014年之后聚集起来的。而根据《新财富》杂志的统计,安邦系控股金融企业掌控的总财富,达到了3.2万亿人民币。

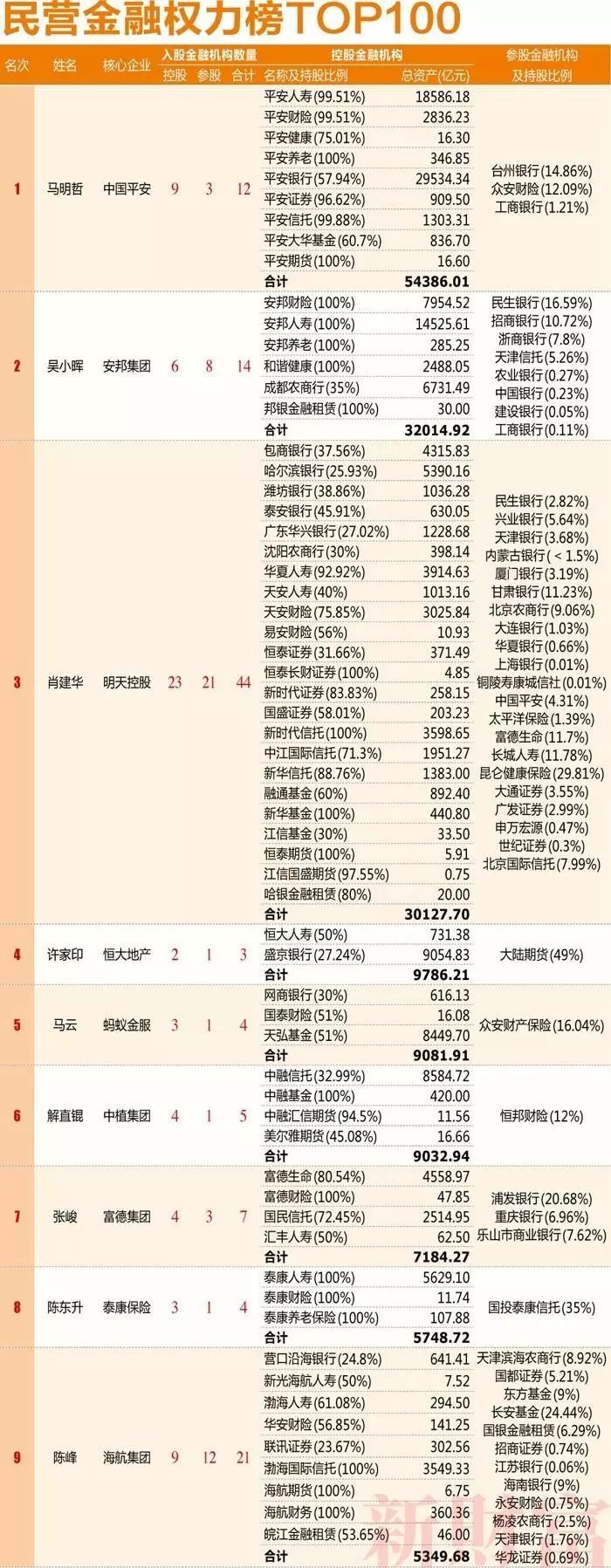

下面是2017年7月《新财富》杂志发布的“民营金融权力榜TOP100”(资料截至2016年末),这份榜单可以告诉你“安邦系”到底有多么厉害:

安邦是怎样在强手如林的保险业中快速崛起的?这个问题,恐怕只有被羁押的前保监会主席项俊波、以及安邦创始人吴小晖才能说得清楚。

但有一点是肯定的,权力起了关键的作用。 “行政权力”赋予安邦保险了“市场特权”,而安邦保险又把这种特权用金融杠杆放大到了极限,吸引了大量资金“跟庄”。

过去几年是中国货币超发、金融杠杆率上升、资产价格不断膨胀的时期,热钱如过江之鲫,到处寻找机会。在这样的时候,如果有一个人、一个企业能获得市场特权,给热钱带来超额利润,那么资金会蜂拥而入,加盟他的行列,转瞬间就可以形成一只浩浩荡荡的队伍。

3.朱云来笑怼吴小晖:

安邦收购华尔道夫是天上掉馅儿饼

关于安邦,关于吴小晖,外界传闻甚多。这里摘取一个有意思的细节,在2017年3月的博鳌亚洲论坛2017年年会上。

在年会的全球跨境直接投资(FDI)分论坛上,中金公司原总裁兼CEO朱云来“挤兑”了一把安邦集团CEO 吴小晖,称安邦收购华尔道夫做成住宅,是典型中国的打法,就像空手套白狼,美国人也不傻他们怎么不做,纽约独一份被你落着了。这种天上掉馅饼的事儿怎么不掉我头上?

2014年,安邦保险集团宣布以19.5亿美元收购美国纽约拥有逾百年历史的华尔道夫酒店大楼。2016年,安邦计划再花费10亿美元将这座酒店多达3/4的客房改造为私人公寓用于出售,而留下一小部分作为酒店客房。

在3月26日上午举行的“全球跨境直接投资(FDI)”分论坛上,安邦集团 CEO 吴小晖主动聊起了收购华尔道夫酒店的事情,“这个酒店等于是我们通过市场赚来的,不花一分钱。”

吴小晖还提到,我们刚开始并购华尔道夫前后谈判几个月,这么长的条款,最终上个月我们让它停业了,改造成了住宅。我们买的时候是1万美金,现在当地的价格是4万、6万美金,我们卖掉一部分的住宅,留下了一部分酒店。

吴小晖补充道,“我们会真正保证华尔道夫标配的酒店在那里,但是房间从1000多间降到200多间、或者300间左右,这是一个比较小的酒店标准”。

对于“收购华尔道夫酒店不花一分钱”这样的表述,朱云来提出了疑问,“你买了华尔道夫,你把它做成住宅了,中国典型经典的打法,空手套白狼一样,还套剩下一个华尔道夫,但是我也好奇,按说这个路数美国人也不傻,他们也能做出来,为什么他们没做?”

吴小晖回应称“这个是这样的,美国有一个1031法案,有很多美国朋友在下面,这就是走出去的机遇。它在曼哈顿上所有的东西都转化过了,只有这栋楼华尔道夫没有转化过。他已经提供了折旧,如果他自己改造要纳很多税,他卖给别人就不需要纳,但是他希望保留一个华尔道夫的品牌下来。”

据悉,美国1031法又称为同类财产交换法(Like-Kind Exchanges)适合用于在美国境內的投资和商业用途的房地产或不动产和动产。

朱云来听后笑称,“明白了,你就是纽约市独一份,让你落着了。我也佩服你的精明,天上掉馅儿饼的事怎么不掉我的头上”,吴小晖接茬:“正好有1031法案。除了我们这个,还有一个。不得不佩服美国上市公司的精明,这就是一个共赢。”

朱云来接着又询问吴小晖“你说你买了一个保险公司,还让他盈利了,最后你加了一句按照中国会计的,按外国的就不盈利了?”

吴小晖回应道,“中国会计也是一样,它有两个准则,一个是欧洲准则,一个是中国的国际准则,中国的国际准则讲了很专业的术语,我们完全按照国际准则,一个是中国的国际准则,一个是欧洲的国际准则,相差不大”。

4.金融乱象和资本财阀化

“不法分子违规构建庞大的金融集团”,这是财阀的定性。

资本财阀化,是最近10年的事。

浮出水面,是从举牌上市公司开始的,然后迅速扩张,举牌、控股银行业。

过去三年,其实在股市、楼市、汇市三大块,都已经表演过了。

这里面最大的问题不是资本逐利,而是你咋就一夜之间吃成了胖子?你钱哪来的?谁的钱?监管层一路给开绿灯,国有金融体系一路给输血,这不是按着市场规则来的。

是特权资本的套路。牌照权、集资权、贷款权,总之是金权在手,要嘛嘛有。

金融乱象的根源,也是监管层和财团里应外合,才能割韭菜。庞大金融集团的另一个属性,都是庞氏金融集团。站在高高的杠杆上,睥睨众生。

再这么吃下去,这么玩下去,就失控了。

不是没有先例。民国期间的财阀们已经进行过了全套一条龙的表演:依附政府的四大家族既掌握印钞权,又掌握战略资源、民生物资、外汇美钞、进出口贸易。

这些财阀在产业层面的套路是:大肆收购其他企业股权,或制造困境打击其他企业,或趁其他企业陷入困境廉价或者干脆以债券形式收购。

在金融市场的套路是:依赖权力大肆进行金融投机、内幕交易,然后物价飞涨,恶性通胀。民众财富不断遭到洗劫,最后让南京政府没了信用。

蒋经国去上海打老虎,打到表弟就打不下去了。没多久爷俩就去台湾了。

今天的国情,不会让N大家族的故事重演,一旦开打,估计是要打到底的。

再说,在过去三年的关键时刻,这些资本也没经受住大局的考验。

去年财新杂志和安邦集团的几番交火,不断升级,基本预示了一些事情。

《穿透安邦资本魔术》把安邦的资本脉络从头撸到尾,外加财新自己的独立独家独到的采访报道。

主要揭示了少数分子怎样违规构建了一个庞大的金融集团。

其中提到了复杂架构、虚假出资、循环注资,以及把民生银行当成提款机。

安邦回应没从民生银行贷过一分钱款,然后民生银行董事长说“我们对安邦的贷款就是1亿美元”。略尴尬。

然后不到半个月,吴小晖因个人原因不能履职。

这事不管是什么样的背景,安邦这样的发家史,很难解释清楚。

比如监管层放水、对成都农商行的蛇吞象,以及说不清道不明的股权和资本来龙去脉。

再看看郭树清的访谈是怎么说的:

既存在股东不作为、不到位,从而导致“内部人”控制问题;也发生了少数股东乱越位、胡作为,随意干预银行正常经营的问题。有的股东甚至把银行当作自己的提款机,肆意进行不正当关联交易和利益输送。

少数不法分子通过复杂架构,虚假出资,循环注资,违规构建庞大的金融集团,已经成为深化金融改革和维护银行体系安全的严重障碍,必须依法予以严肃处理。”

安邦纷繁复杂的资本布局里,最重要的一环,就是成都农商行。以56亿控股当时1600多亿资产的成都农商行,完成了安邦“资产驱动负债”的历史性跨越。

这桩国有资产买卖,成都方面的时任领导已纷纷落马,据说李春城之后的成都领导对该交易严重不满。

随后的控股民生银行,据说引发了更激烈的反弹。

安邦的整个运作,在业内人士看来还是有专业水准的,好听的一面是监管套利,不好听的一面,就是监管合流了。

触碰底线的恐怕是在股市汇市双线作战的时候,一笔接一笔的海外投资。钱归根结底是从银行和老百姓的手里来的。

醉翁之意就在你了。

5、杠杆秀于林,风必摧之

把整顿财阀看成简单的利益博弈,格局就小了。

现在这内外形势,风险一箩筐,只是没告诉你。

过去十年中国经济增速仍是全球最快之一,但金融膨胀速度则全球无出其右。

银行是中国资产负债最大的池子,国家和百姓的核心资产所在。

所以本轮金融整顿最核心的就是保住银行。人民日报2018年1月17日发文:把银行业风险彻底锁紧笼子。

从供给侧改革的限产保价,到表外去刚兑,都是在修复银行的资产负债表。

银行业的核心放贷资产:国企、地产、地方政府,前两个分别用供给侧改革和房地产去库存解了套,对地方政府主要是严控新增债务。

这个上锁,也包括证券和保险。

财阀扩张的主要工具就是从银行掏钱、到证券市场圈钱、成立保险公司放大杠杆。

但归根到底,钱还是来自银行,或者银行通道!堵住银行,就堵住了风险源。

于是安邦继续万能险的高成本融资。万达和海航明显缺钱了,至少从银行里贷不动。

安邦的万能险

2017年11月,安邦人寿的万能险保费收入219.6亿元,原保险保费收入则仅为9811万元,万能险保费收入占规模保费比高达99.55%。

海航的员工贷

今年需要偿还数百亿美元债务的海航集团(HNA Group)想到了另一个融资渠道:自家员工。据悉,海航近期向其员工推介了一款新投资产品,承诺最低年化收益率为9.5%,收益率有可能高达39%。

根据一份发放给员工的通知显示,投资公司天津燕山投资管理有限公司(Tianjin Yanshan Investment Management Co., Ltd.)正寻求通过出售该产品融资人民币3亿元(合4,660万美元),该产品将利用杠杆产生收益。海航拥有超过41万名员工,海航旗下投资部门持有燕山投资部分股份。

文件显示,该产品收益率将以海航子公司、香港上市物流公司CWT International (0521.HK)的股票价值为基础。

神秘的当属海航集团,真正的剧目似乎还没有拉开帷幕。

万达的卖卖卖

▼

除了银行表内贷款之外,表外的通道业务正在迎来凛冽寒风。也就是信托、理财,这些曾经疯狂扩张的本质上是民间借贷却押上银行信用的品种。

据说信托行业一次会议上,监管部门表示:中央关于去杠杆的文件是动真格的。有领导提问信托总量24万亿中能否砍掉一半?

可见高层对金融风险的认知和了解的实际情况,远比市场更深刻。

从银行到表外的信贷、债务,充斥了大量坏账资产也就是次贷。任其扩张,就是滔天的资产泡沫和成倍增长的债务。最后泡沫崩了,债务还在,那就是明斯基黑天鹅灰犀牛一块来,海陆空立体式全方位的金融危机。

紧缩和整顿,是为了控制住次贷扩张的规模。中央会议已经明确:这轮防风险,要持续攻坚三年。

为什么要办大案要案,为什么要从“庞大的金融集团”入手,因为他们在高高的杠杆上,停不下来。

请输入验证码