上周,长视频流媒体平台爱奇艺(NASDAQ:IQ)刚被曝正大幅裁员;这周,“裁员风波”便迅速蔓延至短视频平台。据媒体报道,快手(01024.HK)正在进行新一轮裁员。

长视频流媒体赛道一向不被资本看好,主要原因在于用户付费率以及广告收入都初见天花板,同时内容成本居高不下,导致企业难以实现盈利;但反之,短视频赛道以用户生产内容为主,同时变现渠道更多元,因此也一直被市场视为“香饽饽”。

不过,从快手今年2月在港上市后的表现来看,股价整体呈一路下行之势,从2月5日的开盘价338港元/股,跌落至12月9日收盘的85.75港元/股。以此计算,快手上市以来的股价跌幅达到了74.63%。

裁员风波加上股价长期低迷,这不由让人生疑,逐渐“失去光环”的是快手还是快手背后的短视频赛道?

(一)

收入端:开始“黯淡”的直播业务

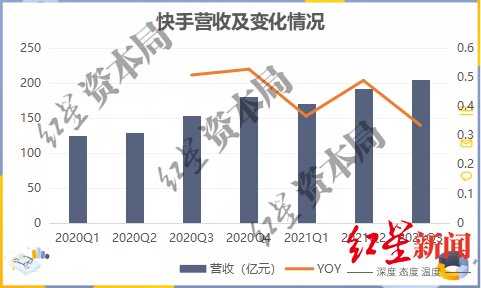

财报显示,2021年第三季度,快手总营收为204.9亿元,同比增长33.4%。虽然快手的营收依然保持增长,但营收增速有所放缓。

来源:企业财报、红星资本局

从营收结构来看,目前快手的营收主要由三大部分组成,分别是直播、线上营销服务以及其他业务。

来源:企业财报、红星资本局

1.1 直播业务

快手布局直播业务较早,在“老铁文化”下主播与用户的黏性较强,用户付费意愿也较高。艾瑞咨询数据显示,截至2020年上半年,快手是打赏流水和直播月均付费用户数最大的直播平台。

但如今快手的直播业务却呈现颓势。2021年Q1~Q3,其直播业务营收为221.4亿元,同比下降12.66%;从直播业务对企业营收贡献来看,2018年,快手直播业务收入占总营收比高达80%,而2021年前三季度,直播业务占总营收比下降为39%。

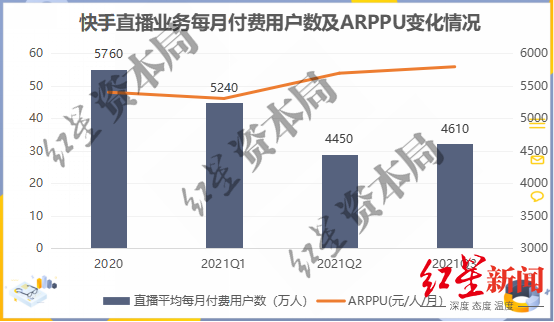

从快手直播业务付费用户变化情况来看,今年直播业务ARPPU值(每付费用户平均收益)有所提升,但愿意付费的用户总数却明显下降了。

2020年,快手每月直播付费用户数为5760万人,而截至2021年Q3,愿意为直播业务付费的业务减少至4610万人,这也是快手直播业务收入下滑的主要原因。

来源:企业财报、红星资本局

1.2 线上营销服务

所谓的线上营销业务,简单来说,就是广告,包括基于效果和基于展示的广告服务以及快手粉丝。

基于效果的广告主要形式为可点击缩略图的短视频,基于展示的广告形式为首页弹出广告、横幅广告、标志及魔法表情植入等。快手粉丝也就是快手“卖”粉丝给客户,客户通过付费在指定时间内向目标观众推广其视频或直播。

目前快手线上营销业务增长迅速,2021年前三季度线上营销服务营收294.2亿元,同比增长120.5%,占总营收比为52%。也就是说,线上营销业务目前已经成为快手最主要的营收来源。

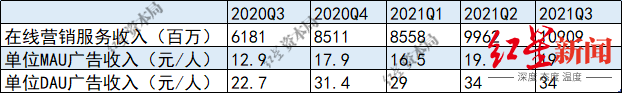

随着快手线上营销服务收入的增加,单用户的广告价值也在增加。

2020年第三季度,快手单位MAU(月活跃用户数)广告收入为12.9元/人,2021年同期为19元/人;2020年第三季度单位DAU(日活跃用户数)广告收入为22.7元/人,2021年同期增长为34元/人。

来源:企业财报、红星资本局

1.3 其他业务(电商为主)

快手的其他业务包括电商、网络游戏及其他增值服务,其中最主要的是电商业务。

目前该业务保持强劲的增长趋势,2021年Q1~Q3快手其他业务收入为50.9亿元,同比增长151.7%,占总营收比例提高到9%,主要由电商业务增长驱动。

2021年第三季度快手电商GMV(商品交易总额)为1758亿元,同比增长86.1%,前三季度GMV总额为4397.6亿元,同比增长115.5%。

来源:企业财报、红星资本局

单论GMV,目前快手与淘宝、抖音相比仍有一定的差距。快手的直播电商业务优势在于,“老铁”经济闭环下用户付费转化率在短视频行业中较高;但劣势在于,产品主要以食品、农产品、服饰、生活用品为主,单件商品均价较低,货币转化率较低。

按照财报,公司三季度其他服务收入18.6亿元,即使全是电商收入,货币化率也才1%左右。而从目前的主流电商平台来看,货币化率较低的拼多多,也提升至3%左右。

(二)

支出端:巨额营销,放大亏损

据公司财报,2021年前三季度,快手调整后净亏损为145.11亿元,去年同期为72.44亿元,同比扩大100.3%。

从毛利率情况来看,快手的毛利率其实在增长。2021年Q1~Q3,快手毛利率为42%,而2018年毛利率仅为29%,毛利率的提升主要是由于线上营销服务及电商业务都属于高毛利业务。而直播业务因为分成成本高,所以相对来说,反而拉低企业毛利率。

来源:企业财报、红星资本局

但即便如此,快手依然难以摆脱亏损困境。那么,快手的钱都花到哪里去了呢?

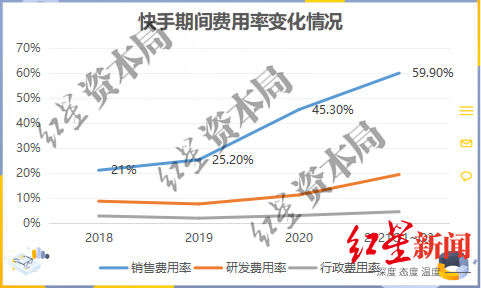

首先是销售费用,快手对此非常“大手笔”。2018年,快手的销售费用率为21%;2021年Q1~Q3,其销售费用率已经提升到近60%。

对此,快手表示这部分支出主要是由于产品推广、品牌营销活动及海外市场拓展的开支增加导致推广及广告开支增加。就拿离用户比较近的来说,比如,2020年与央视春晚合作,分发10亿红包;2021年与湖北卫视、重庆卫视等10家省级卫视达成春晚合作,分发21亿红包等等。

来源:企业财报、红星资本局

除销售费用居高不下外,研发也是快手的重点投入项,2021年Q1~Q3快手研发费用率达到19.3%,而2019年快手的研发费用率仅为7.5%。

此外,快手的其他成本也在增加,主要是内容成本支出增长迅速,而这就要讲到快手的新布局。

(三)

前路:抓住内容,就抓住了主要矛盾

从快手最新的用户层面数据来看,其中不乏“惊喜”。

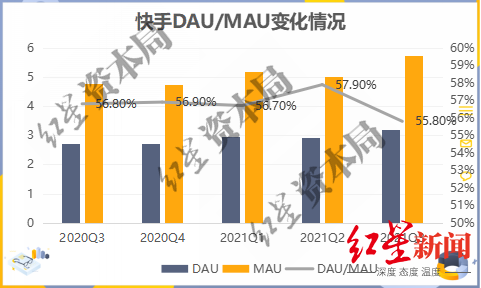

2021年第三季度,快手的DAU为3.204亿,MAU为5.729亿,都创下了历史新高。

来源:企业财报、红星资本局

从单用户日使用时长来看,快手2021年第三季度日活跃用户平均使用时长119.1分钟,同比增长35%。

来源:企业财报、红星资本局

这些数据增长的背后,或许得益于快手的新布局。

目前,就国内短视频行业现状来看,渗透率已经相对较高,市场也从增量市场转为存量市场。因此对短视频平台来说,后半程的关键在于提高用户的留存,而如何提高用户的黏性,自然绕不开内容本身。

今年以来,快手在内容布局方面动作频繁。今年3月,快手成为CBA联赛的官方直播和短视频平台,截至4月底,其体育垂类观看人数增长超200%。

10月18日,快手与NBA中国在北京举行战略合作发布会,宣布双方从即日起达成多年战略合作伙伴关系,快手将成为NBA中国首个内容二创媒体合作伙伴,以及NBA官方短视频平台、NBA视频内容创作社区。

在微综艺方面,快手自制的《看见快生活》《耐撕大会》《奥运一年级》等多档节目,都以平台达人为主。据快手官方给出的数据,2021年Q3快手短剧日活2.3亿,观看量超过1亿的系列短剧超过850部。

这些内容一方面可以吸引更多的用户长期关注,另一方面也可以为平台的UGC生产者提供更多的内容素材,总的来说,都是为了增强用户黏性,提高用户留存。

所以不少网友说,快手开始模仿B站那一套了,开始大量购买外部内容版权,通过内容激活平台活力。或许快手也知道,“老铁文化”并非不可或缺,唯有长期可持续的优质内容才是自身生存的基石。

小结

对于并不乐观的股价,市场争议的声音在于,快手能不能保护好自己的“一亩三分地”。毕竟内忧外患之下,快手最应该做的,或许便是保护好自己赖以生存的内容生态。

请输入验证码